Зачем вообще разбираться в финансовом приложении, а не жать “дальше”

Финансовое приложение — это не волшебная кнопка “стать богатым”, а инструмент. Как и с любым инструментом, можно пользоваться им толково, а можно — “тыц-тыц” по экрану и через неделю удалить как бесполезную штуку.

Если подойти с головой, даже простое мобильное приложение для контроля доходов и расходов может заменить вам блокнот, таблицы и хаотичные заметки в телефоне. Главное — не ждать чуда, а выстроить понятную систему.

Ошибка №1: «Поставил и забыл» — отсутствие ежедневного учета

Самый частый провал: человек устанавливает лучшее финансовое приложение для учета расходов (по его мнению), пару раз что-то заносит, а потом перестает. Через месяц заходит, видит кашу в цифрах и удаляет.

Почему так происходит:

— лень каждый день вносить траты

— нет привычки открывать приложение

— слишком много полей, всё кажется сложным

Как сделать по‑простому:

1. Выберите один конкретный момент дня для учета — например, вечером после душа или по дороге домой в метро.

2. Поставьте напоминание в самом приложении или в календаре.

3. Вносите хотя бы крупные траты: продукты, транспорт, кафе, покупки в интернете. Мелочь можно добавлять по мере привыкания.

Совет: первые 2 недели сосредоточьтесь только на фиксировании, не анализируйте. Ваша задача — наработать привычку, а не построить идеальный финансовый отчет.

Ошибка №2: Слишком много категорий — и вы тонете в деталях

Новички часто делают сто пятьсот категорий:

“Продукты в магазине”, “Еда с доставкой”, “Кафе”, “Фастфуд”, “Кофе навынос”, “Кофе в офисе”… В итоге половину категорий они сами не помнят, куда что относили, и всё разваливается.

Как сделать нормально:

— На старте хватит 7–10 основных категорий:

— Продукты

— Транспорт

— Жилье/Коммуналка

— Дети (если есть)

— Здоровье

— Развлечения

— Одежда/обувь

— Связь/интернет

— Прочее

А когда вы втянетесь, сможете дробить дальше: выделять, например, отдельную категорию под кафе или подписки.

Важно: приложение для ведения семейного бюджета должно быть понятным всем, а не только “главному экономисту семьи”. Если ваш партнер или супруг заходит в приложение и ничего не понимает, значит система перегружена.

Ошибка №3: Желание всё настроить идеально с первого дня

Многие пытаются сразу же:

— завести бюджет на год вперед

— разнести все старые расходы за последние месяца

— расписать каждую копейку

В итоге: усталость, раздражение и мысль «это не для меня».

Гораздо эффективнее такой подход:

1. Первая неделя — просто отмечаете реальные траты, ничего не планируете.

2. Вторая неделя — добавляете примерный недельный лимит на продукты и развлечения.

3. Третья неделя — начинаете планировать месяц, исходя из уже набранной статистики.

То есть сначала реальность, потом — план. А не наоборот.

Ошибка №4: Игнорирование совместных расходов

Если вы живете не один, но ведете учет “в одиночку”, цифры начинают врать. Например, вы отмечаете только свои покупки, а коммуналку и крупные траты оплачивает партнер — и кажется, что всё “нормально”. На деле деньги утекают просто через другой кошелек.

Правильнее использовать приложение для ведения семейного бюджета, где:

— можно добавить несколько пользователей

— каждый отмечает свои траты

— общие расходы видно всем

— есть общий бюджет на месяц

Даже если у каждого свои деньги, видеть общую картину очень полезно: становится понятно, сколько семья реально тратит на жилье, еду, транспорт.

Ошибка №5: Неверные лимиты — слишком жестко или слишком мягко

Еще одна частая проблема: ставятся лимиты “с потолка”.

Например, человек решает: “На еду 10 000 в месяц”, хотя последние три месяца тратил по 20 000. Через неделю лимит выбит, мотивация — тоже.

Как задать адекватные лимиты:

1. Месяц фиксируете расходы без ограничений — просто наблюдаете.

2. Смотрите средние цифры по ключевым категориям.

3. Режете не более чем на 10–15% от реальной суммы.

Пример: если на продукты выходило 20 000, ставим лимит 18 000, а не 10 000.

Так вы почувствуете разницу, но не сорветесь.

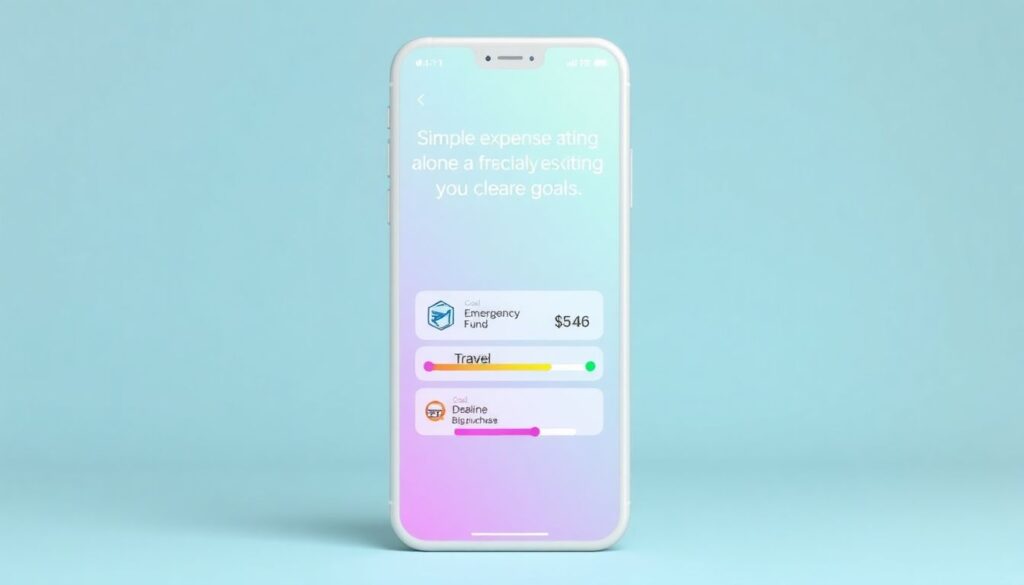

Ошибка №6: Отсутствие финансовых целей внутри приложения

Если приложение — это только “учет расходов”, оно быстро надоедает. Куда интереснее, когда вы видите, ради чего вообще экономите.

Что стоит добавить:

— цель “Подушка безопасности” — например, 3–6 месячных расходов

— цель “Путешествие” — конкретная сумма и срок

— цель “Крупная покупка” — техника, ремонт, авто

В большинстве программ можно создавать отдельные “копилки” или счета. Это превращает сухие цифры в понятные шаги к цели.

Онлайн сервис для управления личными финансами обычно позволяет автоматически откладывать определенный процент или фиксированную сумму — используйте это, чтобы часть денег “исчезала” с основного счета и копилась отдельно.

Ошибка №7: Игнорирование доходов и “случайных” поступлений

Новички иногда тщательно записывают расходы, но игнорируют доходы: зарплата “и так известна”, премия “разовая”, кэшбек “ерунда”. В итоге вы видите только, сколько уходит, но не понимаете, сколько приходит.

Записывайте:

— зарплату

— подработки

— возвраты долгов

— кэшбек и бонусы (хотя бы крупные)

Так мобильное приложение для контроля доходов и расходов покажет реальную картину: не только “сколько слили”, но и “сколько подняли”. Иногда оказывается, что проблема не в тратах, а в том, что дохода критически не хватает.

Ошибка №8: Скачал — и сразу удалил, потому что “не мое”

Есть еще крайность: человек решает скачать приложение для планирования бюджета на телефон, открывает, видит графики, вкладки, настройки — и через 5 минут всё закрывает: “Сложно, не хочу разбираться”.

Здесь работает простой алгоритм:

1. Выберите одно приложение и протестируйте минимум 2–3 недели.

2. Используйте только базовые функции: учет доходов и расходов, лимиты и цели.

3. Не лезьте сразу в продвинутые настройки, автоматизацию и сложные отчеты.

Со временем вы поймете, чего именно вам не хватает: больше аналитики, удобнее интерфейс, совместный доступ. Вот тогда можно искать уже “свое” лучшее финансовое приложение для учета расходов. Но на основе опыта, а не чисто по скриншотам в магазине приложений.

Как выжать максимум из финансового приложения: пошаговый план

Соберем всё в одну понятную схему, как действительно эффективно пользоваться приложением:

1. Настройка:

— выберите валюту, типы счетов (карты, наличка, вклады)

— задайте 7–10 базовых категорий расходов

— включите напоминания на удобное время

2. Первый месяц:

— фиксируйте ВСЕ крупные расходы и основные доходы

— не ругайте себя за “плохие цифры”, просто наблюдайте

3. Со второго месяца:

— ставьте реалистичные лимиты по 3–4 ключевым категориям

— создайте 1–2 финансовые цели внутри приложения

4. Каждую неделю:

— открывайте отчеты: где больше всего тратите

— корректируйте поведение: урезайте лишнее, переносите траты

5. Каждые 3 месяца:

— пересматривайте категории и лимиты

— добавляйте новые цели или закрывайте старые

Через полгода вы, скорее всего, уже не сможете жить без учета — потому что будете видеть, как меняется ваша финансовая картина.

Частые “подводные камни”, о которых стоит знать заранее

Несколько нюансов, на которые многие натыкаются:

— Автоматический импорт операций с банка

Звучит удобно, но часто операции подтягиваются “как попало”, категории назначаются криво. Проверяйте первые недели и ручками корректируйте.

— Общие карты и наличка

Если у вас одна карта “на всех” или много наличных, фиксировать становится сложнее. Решение: договоритесь в семье, кто и как отмечает расходы, или разделите зоны ответственности.

— Данные на нескольких устройствах

Если вы пользуетесь и телефоном, и планшетом, и компьютером — убедитесь, что онлайн сервис для управления личными финансами корректно синхронизирует данные. Иначе часть расходов может “потеряться”.

Главная мысль: приложение — это не ограничение, а навигатор

Финансовое приложение не создано, чтобы вас “наказывать” за кофе или кино. Оно нужно, чтобы вы ясно понимали:

— сколько вы реально тратите

— куда утекают деньги

— сколько можете откладывать без боли

— чего можете себе позволить без чувства вины

Если относиться к приложению как к навигатору, а не к контролеру, оно перестает раздражать и начинает помогать. А ошибки новичков — просто этап, который вы пройдете быстрее, если будете помнить: не надо идеально, надо стабильно.